Корпоративные облигации

Корпоративные облигации де-факто стали основным инвестиционным инструментом российского фондового рынка. Опережающее развитие рынка облигаций вполне закономерно, так как данная форма заимствований не связана с размыванием собственности основных акционеров предприятий, позволяет занимать средства на более длительные сроки, в большем объеме и под меньшую ставку, чем при помощи банковских кредитов.

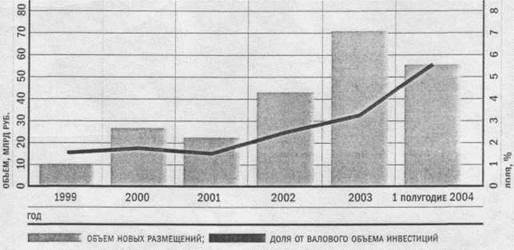

Развитие рынка корпоративных облигаций в России началось в 1999 г. С середины 1999 г. по июнь 2004 г. на ММВБ были размещены корпоративные облигации более 160 эмитентов на общую сумму свыше 200 млрд руб. по номиналу (рис.2).

Рисунок 2. Объем новых эмиссий корпоративных облигаций

и их доля в валовом объеме инвестиций

|

|

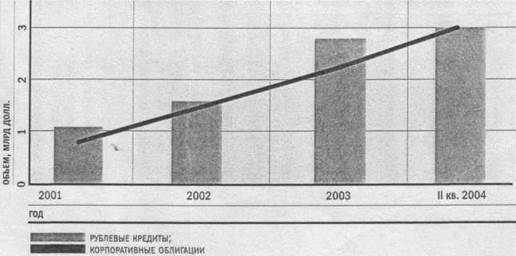

Заимствования на инвестиционные сроки с помощью корпоративных облигаций составляют значительную долю инвестиций в основной капитал, которая уже превысила долю банковских кредитов на инвестиционные цели (рис. 3).

В последнее время на рынок с предложением собственных ценных бумаг стали выходить относительно небольшие компании — представители среднего бизнеса, размещающие займы на 50-200 млн руб. Такая тенденция свидетельствует о постепенном повышении доступности фондового рынка в качестве источника инвестиций. Следствием стало увеличение отраслевой диверсифицированности рынка облигаций. Если в 2002 г. на сырьевые отрасли приходилось около 30% всего объема размещений, то в середине 2004 г. — менее 17%. В то же время доля машиностроения и металлургии повысилась с 13% в 2002 г. до 20% в 2004 г.

Рисунок 3. Объем денежных средств,

привлеченных предприятиями на срок свыше 3 лет

|

|

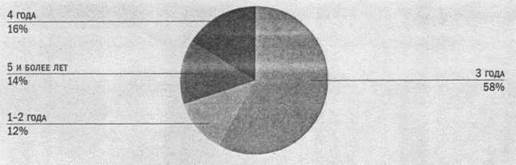

Рост общего объема заимствований с использованием корпоративных облигаций сопровождается расширением инвестиционных горизонтов. В первую очередь необходимо отметить значительное сокращение доли краткосрочных облигаций (со сроком обращения 1-2 года) с 20% в 2003 г. до 12% в середине 2004 г. Вместе с тем доля 3-4-летних размещений выросла с 65% в 2003 г. до 74% в 2004 г. Таким образом, сегодня доля облигаций со сроками погашения 3 и более лет составляет на рынке около 90% (рис. 4).

Рисунок 4. Структура рынка корпоративных облигаций

|

|

по срокам размещения – 2004 г.

Однако, несмотря на очевидные успехи, рынок корпоративных облигаций находится в начале своего развития, и его возможности реализованы далеко не полностью. Только 2% предприятий используют рынок корпоративного долга для финансирования капитальных инвестиций. Российский рынок пока не сравним с западным и по абсолютным показателям. Объем рынка корпоративного долга в развитых странах составляет от 30 до 95% ВВП. В России номинальный объем корпоративных облигаций в обращении составляет всего около 5 млрд долл., или немногим более 1% ВВП.

Другое по теме:

Границы кредита

Граница кредита - предел, допустимая форма. Норма выдачи кредита. 1) Это предельная сумма задолженности банку по ссудам, установленная планом.2) Это граница ресурсов кредита, т.е. сумма ресурсов, в пределах которой можно предоставлять ссу ...

Развитие и функционирование системы ипотечного

кредитования в России

Благодаря ипотеке (в странах, где она приобрела устойчивое и авторитетное значение) банковский, государственный и кооперативный капитал устанавливает свой контроль над значительной частью земельного фонда. Одновременно ипотека служит важн ...

Опционные биржи

Крупнейшая опционная биржа США и мира — Чикагская биржа опционов (Chicago Board Options Exchange), созданная, как уже упоминалось, в 1973 г. как дочерняя компания крупнейшей товарной биржи мира — Чикагской торговой палаты (Chicago Board ...

Актуально о банках

Сущность денег

Необходимость появления денег была обусловлена объективным развитием производительных сил и производственных отношений.

Разделы

- Главная

- Роль и границы кредита

- Страхование в обществе

- Российский рынок акций

- Рынок банковской продукции

- Рынок пластиковых карт

- Сбербанк России

- Информация

- Карта сайта