Классификация депозитов

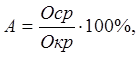

У большинства коммерческих банков депозиты до востребования занимают наибольший удельный вес в структуре привлеченных средств. Это, как правило, самый дешевый источник образования банковских ресурсов. В связи с высокой мобильностью средств остаток на счетах до востребования не постоянен, иногда крайне изменчив. Однако, невзирая на высокую подвижность средств на счетах до востребования, имеется возможность определить их минимальный, неснижающийся остаток и использовать его в качестве стабильного кредитного ресурса. Расчет доли средств, хранящихся на счетах до востребования, которые возможно перевести на “срочные” депозитные счета (с целью увеличения для клиентов дохода от размещенных в банке средств и формирования стабильного ресурса кредитования для банков), производится по формуле (1.2):

(1.2)

(1.2)

где А – доля средств, хранящихся в течении одного года на расчетных и текущих счетах, которые могут быть переведены на депозитные счета;

Оср – средний остаток средств на текущем (расчетном) счете за год;

Окр – кредитовый оборот по текущему (расчетному) счету за год.

Срочные депозиты имеют большую разновидность:

- вклады, ограниченные минимальной суммой и без ограничения сумм;

- безотзывный вклад — вклад, не имеющий возможностей одностороннего отзыва;

- отзывной вклад — вклад, имеющий возможность одностороннего отзыва;

- пополняемый вклад — позволяет вкладчику периодически пополнять вклад дополнительными взносами;

- непополняемый вклад;

- вклады с фиксированной процентной ставкой на весь срок;

- вклады с фиксированной, увеличивающейся «прогрессивной» с течением срока процентной ставкой;

- вклады с нефиксированной в течение срока процентной ставкой;

- капитализированные вклады — вклады, по которым сумма начисленных процентов присоединяется к сумме основного вклада;

- вклады, оформленные депозитным сертификатом. Депозитный сертификат — свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему. Депозитный сертификат является самостоятельно обращающейся ценной бумагой;

- конвертационный вклад — вклад, дающий возможность последующего перевода вклада в белорусских рублях во вклад в иностранной валюте.

- накопительные депозиты — как правило, вклады населения, имеющие сберегательную направленность. Их сроки, обычно, продолжительнее срочных депозитов. Встречается ряд разновидностей накопительных вкладов:

- накопительный выигрышный вклад (денежный, вещевой, смешанный);

- накопительный жилищный вклад [6].

Эта часть ресурсов является для коммерческих банков достаточно стабильной. Банки в значительной степени заинтересованы в приросте срочных вкладов и депозитов, так как он усиливает ликвидность позиций их балансов. Но следует иметь в виду, что при возрастании доли срочных депозитов в совокупном объеме ресурсов может произойти снижение доходности его операций из-за привлечения более дорогих, по сравнению с ресурсами до востребования, средств.

Срочные депозиты, помимо рассмотренных ранее классификационных признаков, подразделяются в зависимости от сроков их привлечения. Как правило, стандартными сроками депозитов являются 1, 3, 6, 9, 12 месяцев. Возможно привлечение средств на срок и более одного года.

Размещение в банках средств на фиксированные сроки оформляется специальным договором между клиентом и банком в лице его руководителя. Каждый банк, как правило, самостоятельно разрабатывает форму депозитного договора, которая затем носит типовой характер. Депозитные договоры составляются в двух экземплярах, один из которых передается на хранение вкладчику, другой хранится в банке в отделе, выполняющем депозитные операции (см. приложения 1-3).

Договор банковского вклада с физическим лицом имеет некоторые особенности по сравнению с депозитным договором с юридическим лицом. Например, в нем может быть предусмотрено право вкладчика распоряжаться его вкладом по доверенности, право выплаты вклада третьему лицу, право завещать вклад в установленном порядке, право на невозможность изменения банком в одностороннем порядке процентной ставки по срочному вкладу. В отличие от физических лиц открытие депозитов юридическим лицам третьими лицами, а также по доверенности не допускается [7].

Условия депозитного договора тесно связаны между собой. Например, сумма депозитного вклада и сроки, на которые заключается с банком договор, оказывают непосредственное влияние на размер депозитного процента. Чем крупнее сумма вклада и длиннее сроки, на которые клиент передает средства банку, тем выше может быть предложенный вкладчику депозитный процент.

Другое по теме:

Возмещение гибели и недобора урожая

Ст. 329 Закона РФ «Об организации страхового дела в Российской Федерации» предусматривает такой вид страхования как сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных).

Ми ...

Еврооблигации

Следует различать еврооблигации и облигации, выпускаемые на национальных рынках капитала. Как было сказано раньше, внутренний выпуск облигаций осуществляется инвестором, являющимся резидентом страны выпуска, проводится в валюте этой стран ...

Внутренний рынок драгоценных металлов в России

Понятие рынок драгоценных металлов и драгоценных камней впервые появилось в отечественной практике в 1993 году в связи с выходом Указа Президента РФ №2148 от 16 декабря 1993 года «О развитии рынка драгоценных металлов и драгоценных камней ...

Актуально о банках

Сущность денег

Необходимость появления денег была обусловлена объективным развитием производительных сил и производственных отношений.