Фондовый рынок – как фактор удвоения ВВП

Решение поставленной Президентом РФ задачи удвоения ВВП к 2012 г. потребует ежегодного роста не менее чем на 7,2% (за основу взят 2002 г.). Если в качестве срока взять 2010 г., то потребуется ежегодный рост в 9,4%. Вместе с тем средние темпы экономического роста России в 1999-2003 гг. составили 6,7%, прогноз на 2005-2006 гг. не превышает 6%. Необходимо ускорение роста, для которого требуются значительные инвестиции. Для того чтобы российский фондовый рынок можно было рассматривать как один из основных источников инвестиций для российских предприятий, необходимо как минимум троекратное увеличение его доли в инвестициях в основной капитал. На данный момент его доля не превышает 10%, в то время как в развитых странах ее уровень достигает 40-60%. Какие же основные проблемы необходимо решить, чтобы радикально повысить инвестиционную эффективность и вклад российского фондового рынка в экономический рост?

Сегодня макроэкономическая ситуация в России в целом способствует процессу инвестирования — она является наиболее благоприятной и стабильной за все годы реформ. Наблюдавшийся длительное время непрерывный процесс ослабления рубля сменился его реальным укреплением, что способствует притоку инвестиций в рублевые активы. Существенно снизился внешний государственный долг, что сократило валютные риски бюджета.

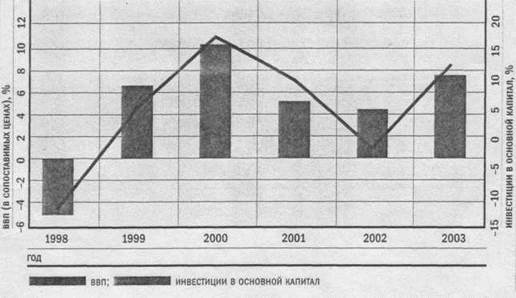

Позитивная макроэкономическая ситуация уже привела к увеличению инвестиций и экономическому росту. При этом следует особо отметить, что в последние годы в России темпы экономического роста тесно коррелируют с инвестиционной активностью. Наибольший экономический рост (в 2000 и 2003 гг.) приходился на максимумы увеличения инвестиций в основной капитал (рис. 1).

Рисунок 1. Экономический рост и инвестиции в основной капитал

|

|

Опыт европейских и азиатских стран свидетельствует о том, что темпы роста инвестиций должны в 1,5-2 раза превосходить целевые темпы роста экономики. Иными словами, для увеличения ВВП на требуемые 9,4% ежегодный прирост инвестиций в основной капитал должен составлять не менее 18,8%. В то же время в 2003 г. динамика капитальных вложений в России выросла на 12%, что в абсолютном выражении при общем объеме инвестиций в основной капитал около 75 млрд. долл. (по данным ФСГС) составляет приблизительно 10 млрд долл.

Следует отметить, что текущий уровень роста капитальных инвестиций не решает многих проблем. Например, по данным ЦЭК при Правительстве РФ, в 2003 г. снизился коэффициент обновления основных фондов, повысилась степень их износа, доля старого оборудования, прослужившего свыше 20 лет, составила в экономике в среднем 45%, а в электроэнергетике 57%.

Основным источником инвестиций для российских предприятий продолжают оставаться собственные средства, в частности нераспределенная прибыль и амортизация. Однако прибыль компаний — величина непостоянная, к тому же у многих потенциально успешных предприятий, особенно на начальном этапе развития, она невелика. Одновременно сохраняется значительная налоговая нагрузка на реинвестируемую прибыль.

Из внешних источников финансирования инвестиций значительную долю составляют средства бюджетов и внебюджетных фондов. Однако они резко сокращаются, особенно в промышленности.

Банковские кредиты не имеют существенной доли в инвестициях в основной капитал. В 2003 г. они составили (по данным ЦЭК) лишь 5,3%, причем если на пищевую промышленность приходится 12,2%, то на электроэнергетику только 3,3%. Ограниченные возможности получения и использования кредитных ресурсов связаны с сохранением относительно высокой стоимости банковских кредитов. Кроме того, сегодня банковские кредиты — это в основном «короткие» деньги. Несмотря на снижение темпов инфляции и ощутимое улучшение инвестиционного климата в России, объем долгосрочных кредитов (сроком свыше 3 лет) по итогам первого полугодия, по данным ЦБР, составил около 8,5 млрд долл., или 7% от общего объема кредитов предприятиям и организациям.

По итогам 2003 г. доля средств, привлеченных с помощью эмиссии ценных бумаг (акций и облигаций), в совокупном объеме инвестиций составляла: в США — 60%, в Германии — 35%, во Франции — 40%.

Другое по теме:

Функции страхования

В специальной литературе страхование раньше часто включалось в экономическую категорию финансов и ему приписывались характерные для финансов функции и роль. Такое ограничение сферы действия страхования в теоретическом плане создавало усло ...

Технология составления и практической реализации планов страховых компаний

При разработке плана создания и развития страховой компании наиболее важным является выбор оптимальной стратегии развития страховой компании. Разработка основных направлений развития страховой компании осуществляется при помощи развернуто ...

Механизм пенсионного страхования

В конце ХХ столетия повсеместно во всех развитых и развивающихся странах мира возникли проблемы страхования старости. Это, в первую очередь, старение населения вследствие увеличения продолжительности жизни. Рост количества пенсионеров соз ...

Актуально о банках

Сущность денег

Необходимость появления денег была обусловлена объективным развитием производительных сил и производственных отношений.

Разделы

- Главная

- Роль и границы кредита

- Страхование в обществе

- Российский рынок акций

- Рынок банковской продукции

- Рынок пластиковых карт

- Сбербанк России

- Информация

- Карта сайта